Et voilà la France toute tendue comme une corde de piano par la hausse (complètement inattendue) du chômage. Heureusement, la presse sait qu’elle peut compter sur les explications alambiquées de Myriam, la petite stagiaire en charge de l’emploi au gouvernement, qui tente désespérément de faire passer une hausse vigoureuse pour une baisse modérée. Pourtant, ce n’est pas du côté de la France que les regards devraient se tourner, et ce n’est pas ce pays qui devrait déclencher le plus d’inquiétude (même s’il a des arguments pour). En effet, le lundi 26 septembre, la Deutsche Bank a dévissé en bourse.

La Deutsche Bank, c’est tout de même une institution à elle toute seule. Outre le fait qu’il s’agit de la plus grosse banque allemande, c’est aussi l’une des plus vieilles et celle qui représente le mieux la puissance germanique implantée dans des douzaines de pays (plus de 70 actuellement). Présente sur tous les marchés de la finance, elle est aussi maintenant connue pour ses positions dans les dérivés qui s’élèvent à quelque chose comme 75.000 milliards de dollars (non, il n’y a pas trois zéros de trop).

Dès lors, quand la Deustche Bank (DB) tousse fort, l’Allemagne se sent immédiatement prise de convulsions, et avec elle, l’Europe toute entière. Avec ce lundi noir pour la banque allemande, on assiste à une véritable quinte de toux.

Pourquoi diable cet effondrement qui n’a de soudain que pour une presse française terriblement tournée vers son propre nombril ?

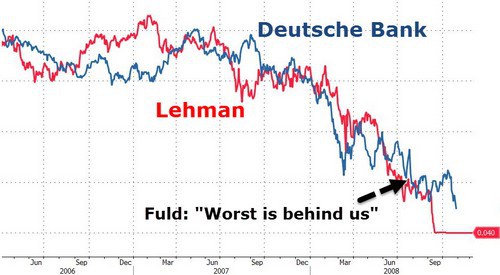

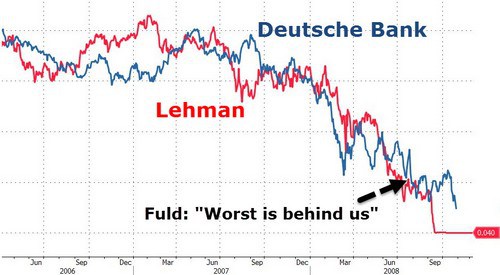

En réalité, le cours est en difficultés depuis un moment ; la valorisation boursière de la DB a été divisée par plus de 2 depuis le début de l’année (perte de 52% précisément) et ce lundi, avec une perte de 6%, constitue donc la suite logique d’une dégringolade entamée depuis plusieurs mois alors que la banque traverse des difficultés tant sur le plan de ses opérations financières que sur le plan juridique. L’année dernière, la DB a ainsi enregistré des pertes historiques qui l’ont obligé à mettre de côté 5,5 milliards d’euros de provisions.

Cette situation préoccupante a d’ailleurs amené le FMI à statuer à son sujet au début de l’été, en estimant sans ambages que la banque constituait un risque systémique pour la zone euro, risque d’ailleurs corroboré par la mauvaise note obtenue lors des « stress tests » de juillet (les simulations de résistance aux événements adverses menées par l’Agence Bancaire Européenne, ABE) qui l’avaient placée en queue de peloton des banques européennes.

Quant au plan juridique, voilà que son passé récent refait surface : la DB a en effet été impliquée dans la crise des subprimes et y aurait joué un rôle important, justifiant sans doute que la Justice américaine lui réclame maintenant une somme considérable – 14 milliards de dollars. Au passage, on s’amusera de la coïncidence de ce montant avec le prix de 295 tonnes d’or (à peu près 13 milliards de dollars au cours actuel) qui correspondent à la quantité que les USA ont promis de rendre aux Allemands suite à leur récente demande, sur les 300 que ces Allemands ont en dépôt chez les Américains (5 tonnes ayant déjà été rapatriées au cours des mois précédents).

Seulement voilà : 14 milliards, même pour une grosse banque, même pour la plus grosse des banques allemandes, cela fait une paille qui pourrait casser le dos du proverbial chameau. Ses responsables jugent être en mesure de faire face à une pénalité d’environ 5 milliards sans avoir besoin d’une augmentation de capital, mais au-delà, ce sera rapidement problématique.

Or, avec une telle amende, plus un passif bien odorant et une exposition au risque particulièrement élevée, les investisseurs comprennent maintenant que si quelque chose doit se passer au niveau de la DB, c’est plus probablement la faillite ou de gros ennuis financiers qu’un juteux profit à moyen ou court terme, et ce d’autant plus qu’officiellement, le gouvernement allemand (encore dirigé par Merkel) refusera de sauver la banque. Elle devra donc trouver des fonds dans ses propres poches et non celles des contribuables. Du reste, DB affirme pour le moment haut et fort pouvoir se passer du contribuable.

On comprendra donc aisément qu’entre ces amendes et ce passif, les perspectives peu riantes de la banque allemande justifient les mouvements globalement négatifs de ses actions boursières.

Cependant, de façon bien plus gênante, l’ampleur de la catastrophe possible ne semble pas être parvenue jusqu’aux oreilles de la presse mainstream européenne, française en particulier, qui n’y voit essentiellement qu’un problème bancaire passager, une mauvaise passe pour l’institution bancaire plus que centenaire. Elle en a vu d’autres, après tout. Pourtant, cette dégringolade peut à elle seule aboutir à une faillite de la banque par évaporation de sa valeur boursière ; or, si elle doit faire face à des obligations financières alors que ses fonds sont réduits et son action est au plus bas, elle se retrouvera dans l’obligation de faire appel aux épargnants qu’elle a dans ses propres comptes pour sauver son avenir.

Cependant, de façon bien plus gênante, l’ampleur de la catastrophe possible ne semble pas être parvenue jusqu’aux oreilles de la presse mainstream européenne, française en particulier, qui n’y voit essentiellement qu’un problème bancaire passager, une mauvaise passe pour l’institution bancaire plus que centenaire. Elle en a vu d’autres, après tout. Pourtant, cette dégringolade peut à elle seule aboutir à une faillite de la banque par évaporation de sa valeur boursière ; or, si elle doit faire face à des obligations financières alors que ses fonds sont réduits et son action est au plus bas, elle se retrouvera dans l’obligation de faire appel aux épargnants qu’elle a dans ses propres comptes pour sauver son avenir.

Compte tenu de la taille de cette banque, on peut raisonnablement imaginer que les effets de bords seront nombreux et ce d’autant plus qu’elle est très liée à d’autres institutions bancaires de la zone euro, elles aussi systémiques, à commencer par les banques françaises comme Société Générale, Crédit Agricole et BNP Paribas. Le tableau commence à se brosser, et il n’est pas très riant : un effondrement de la Deutsche Bank se traduirait assez vite par une panique bancaire européenne. Dans ce contexte, les comparaisons avec l’année 2008 et les mésaventures de Lehman Brothers vont donc bon train et il est difficile de les balayer d’un revers de la main même si, du point de vue des autorités allemandes, il y a tout intérêt à minimiser la situation.

En outre, il y a un mal plus profond : jusqu’alors, le mauvais élève européen était la Grèce, et, à l’analyse, beaucoup voyaient en l’Italie le vrai risque systémique capable de propulser la zone euro dans le marasme ou la crise. L’accumulation de difficultés du côté italien semblait leur donner raison. L’idée même que l’Allemagne puisse trembler sur ses bases n’effleurait pas grand-monde. Les problèmes de la DB, qui n’ont rien de soudain, deviennent maintenant visibles, médiatisés et particulièrement inquiétants au point de miner la confiance qui pouvait régner chez les investisseurs lorsqu’on évoquait l’Allemagne.

Or, ultimement, la monnaie et l’institution bancaire, dans leur construction, sont des concepts intimement basés sur la confiance. Les déboires de la Deustche Bank, en attaquant ainsi un pilier d’une zone fantasmée impénétrable et solide comme le roc, mineront durablement cette confiance qu’il est si difficile à construire mais qui, une fois envolée, est impossible à restaurer. L’évidence apparaît alors : la faillite de la Deutsche Bank est certes peu probable, mais elle est maintenant possible. Le danger d’un effondrement systémique devient alors crédible, et les dégâts que cet effondrement provoquerait seraient immenses.

Bien plus important est à mon avis la perte de confiance dans le système bancaire actuel qui en résulterait : si cette évaporation de la confiance provoquera, à n’en pas douter, de graves tensions et un blocage dramatique du commerce international, il représentera aussi une immense opportunité pour l’établissement de nouveaux principes bancaires, depuis l’imposition de ratios plus prudents, de réserves fractionnaires plus élevées, jusqu’aux monnaies numériques.

> H16 anime le blog Hashtable.

2 Comments

Comments are closed.