Aujourd’hui, je vous propose de nous éloigner un peu de la pipolitique politicienne française, pour laquelle il semble acquis, si l’on s’en tient aux déclarations de François Hollande et de sa fine équipe, que tout ira pour le mieux. Faisons donc plutôt un point rapide sur quelques mouvements survenus dernièrement sur le marché de l’or.

Et si je me penche à nouveau sur l’or aujourd’hui, ce n’est pas — contrairement à ce que certains pourraient croire — parce que je trouve un attrait mystique au métal précieux, mais tout simplement parce qu’il est un très bon marqueur de la psychologie des foules, et un bon indice du degré de manipulation (des cours et des foules) en vigueur par les autorités financières de toute la planète. J’avais déjà montré, dans un précédent billet, nous avons une situation assez rare dans l’histoire de l’humanité où un bien est fortement réclamé par beaucoup, où sa production n’augmente pas sensiblement, et où ses prix, malgré tout, ont violemment baissé.

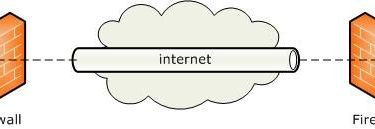

On pourra regarder un récent graphique des cours (cliquez sur celui de gauche pour le voir en taille normale) pour se rappeler qu’avant avril de cette année, l’or se baladait de façon assez insolente du côté des 1700$ l’once, et qu’il est maintenant à 1360, en étant passé par un point bas autour de 1200. Les quatre derniers mois furent donc agités.

Pourtant, dans le même temps, la demande n’a pas faibli : les banques centrales, même si elles restent aussi discrètes que possibles, continuent d’acheter de l’or, quand bien même stocker la relique barbare n’est pas officiellement une bonne idée. Quant aux particuliers, leurs besoins ne semblent pas se tarir, comme en témoignent lesmouvements massifs d’or de Londres vers la Suisse, et ce d’autant plus que les monnaies produites par les États trouvent de moins en moins grâce aux yeux du public. Il suffit de déchiffrer le graphique livré dans ce billet pour comprendre l’engouement du métal précieux actuellement. Le cas de la roupie, en Inde, est particulièrement symptomatique : plus les autorités, dépassées, tentent de juguler l’importation et l’achat d’or sur leur territoire, plus les foules en réclament, et plus la roupie se dévalue (tant contre l’or que contre le dollar).

Mieux : depuis des années, JPMorgan, qui avait hérité des positions à la baisse massives au rachat de Bear Stearns en mars 2008 et déconseillait l’achat d’or auprès de sa clientèle, a changé de discours et recommande l’achat à présent ; ils disposent maintenant de 85.000 contrats « longs » (misant sur la hausse du cours) – à comparer aux 75.000 contrats « shorts » (à la baisse) qu’ils détenaient précédemment. Historiquement, la concentration actuelle à la hausse sur le COMEX (le marché de l’or à New-York) par les quatre plus gros traders sur ce marché n’a jamais été aussi élevée. Tout ceci ressemble à un beau « corner« …

Et c’est là que les choses deviennent intéressantes : sur le mois d’août, de fort étranges mouvements ont été notés par les observateurs habituels sur ces marchés, à commencer par ZeroHedge.

Ainsi, le 7 août nous offre un premier échange de bons procédés entre HSBC et JPMorgan, précisément. Les seconds demandent quelques 6 400 onces d’or aux premiers.

Le lendemain, JPMorgan jugeant sans doute que HSBC ne serait pas disponible pour une nouvelle transaction aussi tôt, contacte Scotia Mocatta pour une livraison amicale de 20.000 onces (« il y a un peu plus, mais sachons vivre, je vous l’emballe ou c’est pour consommer de suite ? »). Les petits mouvements de quelques tonnes d’or par-ci, par-là, sont normalement assez rare, et le sens général de ces derniers brosse une tendance intéressante.

Et c’est le 12 août qu’on apprend finalement que 44 000 onces sortent du stock de JPMorgan, pendant que Scotia Mocatta refile 23 000 onces à HSBC, et que HSBC en repourvue 43 000 à JPMorgan.

La conclusion de ZeroHedge, généralement bien informé, mérite d’être reproduite ici :

The above chart shows what happened in terms of intravault activity alone, where the only net exit of gold from the Comex took place at JPM. Everything else was, well, a « musical chairs » scramble to actually obtain the gold. What is really going on behind the scenes, however, nobody knows. — Le graphique ci-dessus montre ce qui s’est passé seulement entre les différents coffres, où les seules ventes hors du COMEX furent du fait de JPMorgan. Tout le reste n’est qu’un jeu de chaises musicales pour obtenir l’or physique. Ce qui se passe vraiment en coulisse, en fait, personne ne le sait.

Tout ceci est évidemment très rassurant puisque cela revient à dire que JPMorgan semble récupérer l’or physique un peu partout où il peut pour subvenir aux demandes de livraisons enregistrées sur le marché de l’or. À ce propos, rappelons que les stocks d’or officiellement déposés au COMEX sont actuellement au plus bas … Cette situation tendue sur l’or, la nouvelle position acheteuse de JPMorgan, ces récents jeux de bonneteau comique entre coffres sont peut-être les raisons qui ont poussé, dans la foulée, JPMorgan à mettre en vente, justement, les coffres dont il avait la propriété. Allez savoir. Officiellement, JPMorgan explique vouloir sortir complètement des matières premières, l’or en faisant partie.

Soit. Mais on ne peut s’empêcher de ressentir une impression étrange à la lecture de ces derniers faits : celle d’une entreprise qui tente de s’en aller le plus vite possible d’un marché dont il sait qu’il ne pourra plus le maîtriser plus longtemps.

Quoi qu’il en soit, ces derniers événements, couplés aux remarques qui ouvrent mon billet, laissent songeur : d’un côté, on nous explique que l’or est une relique barbare, mais de l’autre, les banques centrales en achètent, et tout indique que la demande est bien plus forte que ce que le marché peut fournir. Un investisseur avisé aurait déjà tendance, sur cette base, à conseiller l’achat. Si, en plus, on tient compte des cinq années passées à injecter des centaines de milliards d’euros ou de dollars dans l’économie, et de l’historique moyen des monnaies fiat (qui se sont toutes, systématiquement, terminées sur des échecs), on comprend en quoi les métaux précieux peuvent constituer un refuge alors que les marchés accumulent actuellement des signes inquiétants de nervosité : les taux des bons du trésor américain n’arrêtent pas de monter, les investisseurs s’en débarrassent, les présages boursiers défavorables s’empilent, les deux grosses entités de crédit immobilier Freddie Mac et Fannie Mae ontcamouflé des milliards de pertes, les pertes de Walmart sont très inquiétantes, la bourse indonésienne a dévissé, …

Alors oui, le marché de l’or est fort étrange actuellement, d’autant plus pour ceux qui voient arriver une reprise, la croissance et la sortie du tunnel. Je leur souhaite bien de la chance. Pour les autres, vous savez ce qui vous reste à faire.

> h16 anime le blog hashtable. Il est l’auteur de Égalité taxes bisous.

114 Comments

Comments are closed.