Le rôle de préteur en dernier ressort de nos banques centrales modernes est consubstantiel au monopole monétaire. C’est sans doute à Henry Thornton (1), dès 1802, que revient le mérite d’avoir compris ce principe. En substance : puisque la banque centrale – par définition – détient le monopole d’émission des billets de banques, c’est à elle qu’incombe le devoir de prévenir les paniques bancaires en prêtant des liquidités aux banques commerciales. Sept décennies plus tard, alors que la Bank of England s’est vue attribuer ce monopole (2), c’est Walter Bagehot (3) qui va identifier le talon d’Achille du système : cette garantie apportée aux banques impécunieuses créé un aléa moral en les encourageant à prendre des risques inconsidérés.

La solution préconisée par Bagehot consiste à ce que la banque centrale ne prête aux banques en difficulté qu’à des taux volontairement prohibitifs ; ainsi, espère-t-il, une banque commerciale qui ne parvient pas à se refinancer sur le marché pourra toujours trouver de l’aide auprès de la Bank of England mais le taux pratiqué par cette dernière agira comme une « lourde amende » de nature à décourager les comportements spéculatifs. Malheureusement, les sages recommandations de Bagehot sont en contradiction directe avec ce qui va devenir la fonction dominante des banques centrales au XXe siècle : la politique monétaire.

En effet, en bonne application du volet monétaire du policy mix keynésien en cas de crise, on attend désormais des banques centrales qu’elles fassent baisser le niveau des taux d’intérêt sur le marché interbancaire (4) afin de favoriser la reprise du crédit et ainsi, espère-t-on, de relancer l’investissement, la consommation et donc (en économie keynésienne) la croissance. Naturellement, ce nouveau rôle de régulateur économique endossé par les banques centrales implique qu’elles adoptent en période de crise une attitude exactement inverse à celle que préconisait Bagehot. L’aléa moral est d’autant plus fort qu’il est institutionnalisé.

Les ratios de Bâle

À partir du milieu des années 1970, dès lors qu’il était hors de question de remettre en cause le monopole et la politique monétaire, le législateur va tenter de limiter la capacité des banques et autres institutions financières (5) à prendre des risques par voie réglementaire. C’est la naissance des ratios prudentiels ; dispositifs légaux qui obligent les banques et autres institutions assimilables à maintenir une proportion maximale entre les actifs qu’elles détiennent (typiquement des crédits) et leurs fonds propres (i.e. l’argent des actionnaires qui vient en garantie des éventuelles pertes de la banque).

Très rapidement, il est apparu clairement que le seul montant des actifs d’une banque n’était pas un indicateur suffisant des risques qu’elle prenait effectivement : prêter cent dollars à une entreprise minière qui opère au Kazakhstan, par exemple, est beaucoup plus risqué que de prêter cent dollars au gouvernement des États-Unis. Fort de ce constat, le législateur va progressivement introduire la notion d’actifs pondérés du risque qui entrera en application avec la signature, en 1988, des accords de Bâle et la mise en place du ratio dit Cooke ou Bâle I (6).

Retranscrit dans le droit national des pays signataires, l’accord stipule que chaque banque doit désormais disposer d’un capital supérieur ou égal à 8% de ses actifs pondérés du risque ; la pondération du risque étant définie par quatre grandes catégories : les crédits accordés aux États « éligibles » étaient pondérés à 0%, les prêts accordés à d’autres banques à 20%, les crédits immobiliers à 50% et le reste – dont, notamment, les crédits accordés aux entreprises – était pondéré à 100%. En pratique, cela signifiait qu’une banque pouvait prêter à un État sans aucune contrainte de capital mais que pour accorder un crédit à une entreprise, elle devait maintenir une réserve de capital équivalente à 8% du montant du prêt.

Conséquences inattendues

En conséquence de quoi, les banques furent fortement encourager à privilégier les crédits à faible pondération – les crédits immobiliers – aux dépens des crédits plus lourdement pondérés – typiquement les entreprise. Bâle I a ainsi donné lieu à une réallocation massive des crédits bancaires ; les grandes entreprises ont, de plus en plus, préféré faire directement appel au marché (c’est ce que l’on a appelé la désintermédiation bancaire) tandis que les entreprises de taille modestes ont vu disparaître une part essentielle de leur source de financement.

“Chaque nouvelle couche d’interventionnisme créé de nouveaux problèmes qui ne peuvent, dans l’esprit de ceux qui nous dirigent, trouver d’autre solution qu’une nouvelle réglementation, une nouvelle taxe ou une énième instance de contrôle qui, à son tour, créera ses propres effets pervers et ainsi de suite. À la fin du processus, on conclura que le marché ne fonctionne décidément pas et que la seule solution, c’est une planification pure et simple.”

Autre conséquence remarquable de Bâle I : le développement fulgurant des produits structurés de crédit qui permettaient aux banques d’optimiser l’utilisation de leur capital sous contrainte réglementaire. C’est l’explosion du marché des Collateralized Debt Obligations (CDO) et autres Asset-Backed Securities (ABS) que vous connaissez sans doute mieux sous le nom d’« actifs toxiques ». Le succès grandissant de ces produits, tout au long des années 1990, est une conséquence directe de la réglementation.

En juin 1999, le Comité de Bâle a souhaité affiner encore l’évaluation réglementaire des actifs pondérés du risque. Plus précisément, il apparaissait inadéquat qu’un crédit accordé à une entreprise financièrement robuste soit traité de la manière qu’un prêt consentit à une société qui connait de graves difficultés. C’est donc tout naturellement que le deuxième ratio de Bâle – le ratio McDonough – a simplement intégré les ratings des agences de notation à la règlementation donnant au passage un pouvoir considérable à ces dernières dont celui de présenter leurs factures aux sociétés qui devaient être notées. C’était, comme le notait le Financial Times à l’époque, un « Noël des agences au mois de juin. »

La spirale infernale

De toute évidence, les ratios de Bâle se sont révélés largement inefficaces dès lors qu’il est question de prévenir les paniques bancaires et les récessions qui en découlent. En revanche, pour ce qui est de priver les PME de sources de financement, ils ont largement prouvé leur capacité de nuisance. Lorsque le législateur, fidèle à ses habitudes, n’a trouvé d’autre réponse à la crise qu’une version encore plus restrictive de l’ancienne réglementation (Bâle III), ce sont les banquiers et leurs clients qui ont tiré la sonnette d’alarme : si l’objectif est de mettre définitivement un terme aux prêts bancaires à destination des entreprises, on ne saurait trouver de meilleure méthode.

Naturellement, la réponse des pouvoirs publics aux difficultés de financement des PME consiste à évoquer une « défaillance du marché » ; défaillance à laquelle ils opposent la création d’une Banque publique d’investissement à grand renfort d’argent public ; Banque publique d’investissement qui, n’en doutez pas, aura volé en éclats d’ici dix ans.

Ce que ce bref exposé, incomplet à bien des égards, illustre c’est le leitmotiv de l’intervention publique depuis que l’État s’est mis en tête réguler l’économie : chaque nouvelle couche d’interventionnisme créé de nouveaux problèmes qui ne peuvent, dans l’esprit de ceux qui nous dirigent, trouver d’autre solution qu’une nouvelle réglementation, une nouvelle taxe ou une énième instance de contrôle qui, à son tour, créera ses propres effets pervers et ainsi de suite. À la fin du processus, on conclura que le marché ne fonctionne décidément pas et que la seule solution, c’est une planification pure et simple. C’est lassant.

> le blog de Georges Kaplan (Guillaume Nicoulaud)

—

1. Henry Thornton, An Enquiry into the Nature and Effects of the Paper Credit of Great Britain (1802).

2. Par le Bank Charter Act de 1844.

3. Walter Bagehot, Lombard Street (1873). Bagehot fût le premier rédacteur de chef de The Economist.

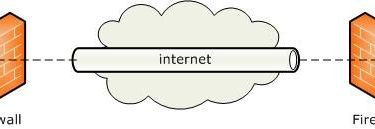

4. Le marché sur lequel les banques s’échangent des liquidités entre elles.

5. C’est le cas, par exemple, des broker-dealers américains qui tombent sous le coup de la net capital rule à partir de 1975.

6. Le Comité de Bâle sur le contrôle bancaire, hébergé par la Banque des règlements internationaux, regroupe les banquiers centraux du G10 depuis 1974. Le ratio Cooke porte le nom de Peter Cooke, son premier président.

7 Comments

Comments are closed.